24話「決算書類の見方まとめ~損益計算書・貸借対照表・キャッシュフロー計算書~」

- 2021.01.20

- 税理士からのアドバイス

19話「損益計算書のポイント」は、こちら。

20話「貸借対照表のポイント①~資産の部~」は、こちら。

21話「貸借対照表のポイント②~負債・純資産の部~」は、こちら。

22話「キャッシュフロー計算書のポイント①~営業活動・投資活動~」は、こちら。

23話「キャッシュフロー計算書のポイント②~財務活動と今回の例の分析~」は、こちら。

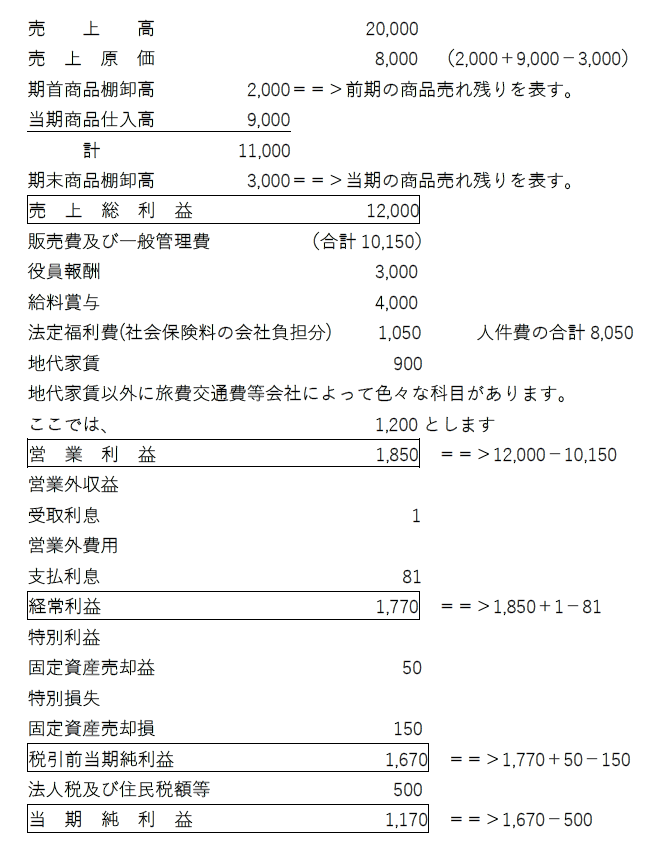

損益計算書のポイントまとめ

「損益計算書」とは、通常1年間でどれだけ儲かった(経営成績)かを表す計算書です。収益―費用=利益を細かく表示した計算書。

損益計算書のひな形は、

損益計算書の科目の中で分らない科目がある場合は、税理士や経理担当に聞いてみてください。

- 前期と当期で売上や利益(主に経常利益)の増減分析をする。

- 販売費及び一般管理費の中で、上位4番目までの経費の増減分析をする。

通常、人件費関係が一番大きな金額になり、次が地代家賃となるケースが多いです。人件費が増加した理由は、従業員増加や給料アップ等が考えられます。増減の理由を考えてください。考える事で、問題点を発見できる場合があります。 - 売上総利益率、労働分配率、経営安全率(15%以上は優秀)の分析をする。

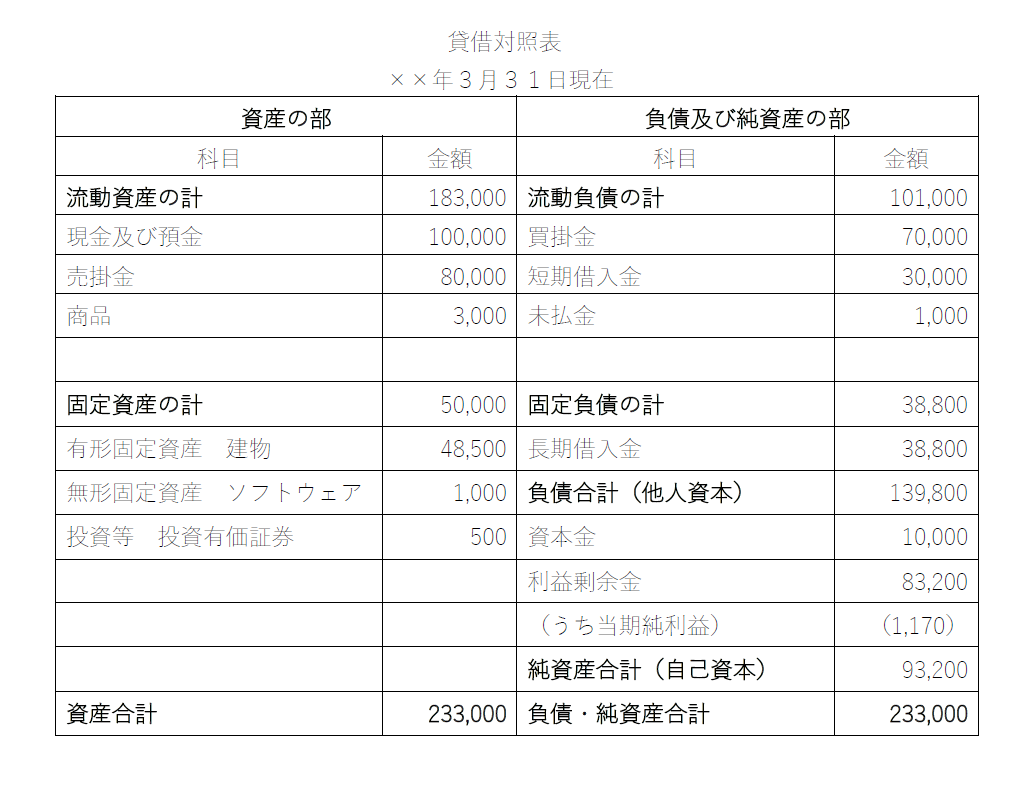

貸借対照表のポイントまとめ

それでは、「貸借対照表」のポイントを書きたいと思います。

貸借対照表は、例えば、3月決算法人であれば、3月31日現在の財政状態を表す計算書です。

貸借対照表のひな形は、

右側に資本の調達源泉である負債(他人資本)と純資産(自己資本)を記載し、左側に資本の運用状況である資産項目を記載します。右から左へ見ると良いと思います。資産 - 負債 = 純資産となります。左右の金額のバランスが一致するので、「バランスシート」とも言います。

貸借対照表で見比べて欲しいのが、流動資産と流動負債の金額です。これを流動比率と言います。資金繰りの状態を見るのに参考となります。

流動比率 = 流動資産の計 ÷ 流動負債の計 ==> 150%以上が目安。

100%未満だと資金繰りが苦しい状態となります。

自己資本比率を確認しましょう。会社が倒産しないかどうかを見るのに参考となります。(業種によって、自己資本比率の平均値が違うので注意です。銀行業は、かなり低い。)

自己資本比率 = 純資産(自己資本)の合計 ÷ 資産合計

40%以上だと倒産する可能性は、かなり低いです。

お金の出る節税ばかりをやっていると自己資本比率20%前後となります。

最初は、20~30%以上を目標にすると良いでしょう。勿論、40%以上であれば、銀行からの借入時もかなり低い金利で借りる事が出来ます。

その他のポイントは、

売掛金の増加した理由は何か?

売上が伸びたからか?

売掛金の入金サイトが長くなったからか?

売掛金の回収もれは無いか?等を分析。

売掛金の減少した場合もその理由を分析。

買掛金についても増減理由を分析してください。

借入金については、借り過ぎず適正な借入であるか?金利も適正であるか?

設備投資は、長期借入金でまかなわれているか?を確認すると良いでしょう。

色々な財務分析がありますが、自己資本比率を高める経営が良いと思います。利益を出し、総資産をコントロールして自己資本比率を高める事です。

一番大切な点は、前期と当期を比べて現金及び預金が増加しているかを確認することです。

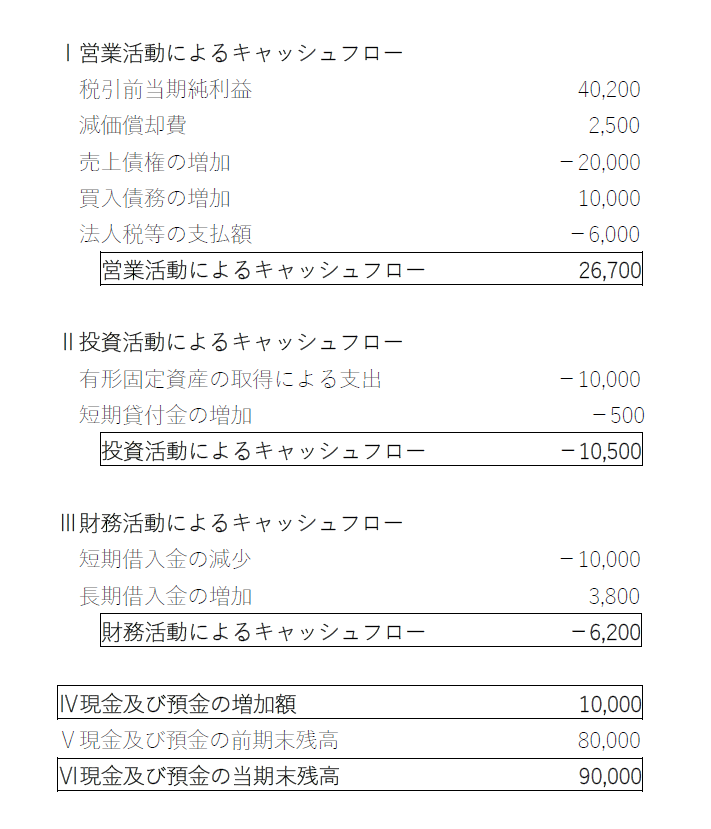

キャッシュフロー計算書のポイントまとめ

現金及び預金の増減理由は、貸借対照表よりも「キャッシュフロー計算書」で分ります。

キャッシュフロー計算書は、大きく3つに分かれます。

営業活動によるキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローです。

営業活動によるキャッシュフローの金額と投資活動によるキャッシュフローの金額を合わせた金額をフリーキャッシュフローと言います。自由に使えるお金と言う事です。26,700 - 10,500 = 16,200 が、フリーキャッシュフローとなります。

簡単なひな形は、以下の通りです。

I. 営業活動によるキャッシュフロー

営業活動によるキャッシュフローとは、本業でどれだけキャッシュフローが増減したかを表しています。

「税引前当期純利益40,200に対して、26,700増加した」となっています。ベストは、税引前当期純利益と同額以上がキャッシュとして増加するのが良いですが、なかなか実務上では難しいケースが多いです。

キャッシュフロー上、減価償却費は、プラスとなります。理由は、減価償却費は、費用ですが、お金が出ていない費用だからです。

売上債権の増加は、マイナスとなります。貸借対照表の売掛金残は、前期に比べ20,000増加しています。キャッシュフロー上、売掛金残が増加するとその金額だけ現金預金とならなかったと見るので、マイナスとなります。逆に減少した場合は、プラスとなります。

買入債務の増加は、プラスとなります。貸借対照表の買掛金残は、前期に比べ10,000増加しています。キャッシュフロー上、買掛金残が増加すると、その金額だけ現金預金の支払をしなくて良いので、プラスとなります。逆に減少した場合は、マイナスとなります。

営業活動によるキャッシュフローは、プラスにならないと資金繰りが厳しくなります。利益がお金として残る経営をしましょう。

入金サイトと支払サイトをコントロールする事です。前受けでもらえるならば、前受けでもらう。入金サイトが6ヶ月で、支払サイトが3ヶ月であると利益が出てもなかなかお金が増えません。なるべく入金サイトの期間<支払サイトの期間となる様に交渉しましょう。

今回、商品等の棚卸しは、キャッシュフロー計算書に入っていませんが、前期よりも棚卸高が増加すれば、キャッシュフロー上マイナスで、減少したらプラスとなります。

簡単に説明すると、棚卸高が増加する事は、売れ残りの商品が増加し現金預金となっていないと見るのでマイナス、棚卸高が減少すれば、商品が売れて現金預金となり、プラスと考えます。

II. 投資活動によるキャッシュフロー

投資活動によるキャッシュフローとは、今期、建物、車両、ソフトウェア等の固定資産を購入した場合や従業員等に短期貸付金が発生した場合に表示されます。通常は、マイナスが普通です。投資だから通常お金が出ます。

今回、今期に建物10,000購入なので-10,000。貸付金が-500となっていますが、貸付金残が前期に比べ500円増加しているので、その金額だけ現金預金が減少したとなり、マイナスとなります。逆に貸付金残が前期に比べ減少した場合は、貸付金を回収し、現金預金が増加するので、プラスとなります。

なるべく、営業活動によるキャッシュフローの金額以内に、投資活動によるキャッシュフローの金額をコントロールすると良いでしょう。フリーキャッシュフローがプラスとなる経営を心掛けてください。

III. 財務活動によるキャッシュフロー

財務活動によるキャッシュフローとは、営業活動や投資活動を維持する為に、どの程度の資金を調達されたか、又は、返済されたかを表しています。実務上は、主に借入金の増減を表しています。あまり中小企業では出ませんが、増資や配当の支払いもこの内訳に入ります。

短期借入金の減少は、マイナスとなります。貸借対照表の短期借入金残は、前期に比べ10,000減少しています。キャッシュフロー上、短期借入金残が減少するとその金額だけ借入金の返済をしたと考えるので、現金預金の減少となり、マイナスとなります。逆に増加した場合は、プラスとなります。

長期借入金の増加は、プラスとなります。貸借対照表の長期借入金残は、前期に比べ3,800増加しています。キャッシュフロー上、長期借入金残が増加するとその金額だけ資金の借入をしたと考えるので、現金預金の増加となり、プラスとなります。逆に減少した場合は、マイナスとなります。

設備投資や資金繰りが苦しい時は、財務活動によるキャッシュフローがプラスになる傾向が強いです。投資のタイミングや資金繰りのタイミングを考え、適切な資金調達をすると良いでしょう。プラスだからいけないという事ではありません。勿論、借りた後は返済をするので、通常マイナスとなります。

フリーキャッシュフロー以内で借入金の返済が出来る様にしないと、現金及び預金は、徐々に減少します。計画的な資金調達をする事が大切です。

一番大切なのは、フリーキャッシュフローがプラスのケースが多いかです。設備投資が大きい場合は、一時的にマイナスとなりますが、フリーキャッシュフローがプラスになる様に経営をしましょう。

まとめると、キャッシュフロー計算書上でプラスとなるものは、減価償却費、売掛金の減少、買掛金の増加、棚卸高の減少、貸付金の減少、借入金の増加等。

マイナスとなるものは、売掛金の増加、買掛金の減少、棚卸高の増加、貸付金の増加、借入金の減少、固定資産購入等となります。

特殊な場合を除きますが、貸借対照表だけでフリーキャッシュフローを計算する方法があります。

現金及び預金の増減額に借入金が増加したらマイナス、借入金が減少したらプラスをする。

現金及び預金は、90,000 - 80,000 = 10,000増。

借入金(30,000 + 38,800)-(40,000 + 35,000)= -6,200減

10,000 + 6,200 = 16,200 が、フリーキャッシュフローとなります。

今回、かなり長くなりましたが、決算書類の見方をまとめました。

財務分析は他にもありますが、代表的なものをピックアップしました。

それでは。良い一日を!!